【美國】【經濟】從回購利率暴漲談美國經濟周期

2019-10-01 14:51:00

原文网址:https://blog.udn.com/MengyuanWang/129793418

在兩周前(九月16日和17日),美國銀行之間的回購利率(Repo Rate)忽然從年利率2%躥升到10%,隨即引發了全球媒體的關注和聯儲會的介入。當時就有讀者發問,但是因爲幕後的真正動力一開始無法確定,所以我決定等到月底,剛好是第三季結束,再做觀察評論。

首先,我們必須解釋一下回購是怎麽一回事。Repo並不是Repossession(强制扣押抵押品)的縮寫,而是Repurchase Agreement(我也不知道爲什麽縮寫成Repo而不是Repa或Repur)的意思。它其實就是一個很簡單的,有抵押品的貸款(Secured Loan),只加上一個小小的變動。假設A要向B借錢,如果用的是普通的貸款,那麽到期A還不出錢來,抵押品在法律上還是A的財產,B必須到法庭走程序來扣押它,這代表著額外的時間、費用和風險,所以美國的銀行就發明了Repo,也就是A直接把抵押品依貸款額賣給B,但同時又簽一個回購契約,到期B再把抵押品以本金加利息的價錢賣囘給A。從經濟觀點來看,這和貸款沒有任何差別,但是從法律上來講,抵押品在貸款期間就已經屬於B了,所以如果A還不出錢來,違反了回購契約,那麽B不須任何法律程序就可以處置抵押品,從而避免了風險和費用。

在實際應用上,是數額最大、重復率最高的貸款才有需要動用這種特別契約,亦即銀行和銀行之間的短期互貸。當然在最近二十幾年,其他有短期貸款需要的大型金融組織,如對衝基金,也參與了回購。貸款期一般是隔夜,但稍微長一點的,如兩周(14天期),也不算罕見。抵押品原本必須是絕對可靠的資產,也就是Treasury Securities(聯邦債券),後來推廣到其他AAA等級的債券,例如MBS(Mortgage Backed Securities,住房抵押貸款證券)。

所以總結來説,回購是美國金融大戶們彼此之間互通有無、做現金流動的主要管道。當沒有足夠的銀行願意提供現金的時候,利率就必須上升,以作爲補償。這有兩種可能,一個是銀行之間,互相懷疑償貸的能力,所以不願意傷及本金;另一個是現金短缺,以低利率借出不划算。前者是Solvency(償付能力,亦即是否破產)的問題,後者則是Liquidity(流動性)短缺。

這次回購利率的波動會造成媒體的關注,主要是因爲2008年金融危機正式爆發的第一步,就是回購利率的大幅上升。當時因爲天量的次等住房抵押貸款證券被魚目混珠成AAA,實際上很多銀行的資產遠低於賬面價值(Book Value),例如Lehman Brothers、Bear Stearns和Merrill Lynch這三家銀行都已經實質破產,於是其他銀行先是拒絕和這幾家做回購交易,然後很快整個回購市場完全癱瘓。

但是這麽一來,局部的Solvency問題也演化為整體流動性的短缺,然後現金不足會如傳染病一樣摧毀一個又一個原本還可以維持的銀行。例如A付不出現金來償囘做抵押的MBS,和它有回購交易的B就忽然損失了那一大筆現金,賬面上只剩下一些不值錢的MBS,也就可能會資不抵債了。即便一開始沒有任何人破產違約,很多銀行手頭上的現金只夠幾天之用,沒有了回購這個管道,就必須緊急賤賣資產,大家一窩蜂地賣,價錢必然會崩盤,那麽也很快會有資不抵債的銀行。

美國的財政部剛開始還堅持芝加哥學派的不干涉主義,但是Lehman一宣佈破產,當天晚上高官們面對著第二天必然會有的骨牌效應,還是屈服於現實,出手挽救了Bear Stearns和Merrill Lynch,以避免事態繼續擴大。與其同時,爲了阻斷上面討論的傳染機制,聯儲會特別設立了一個交易站:既然銀行不願做回購契約的貸款方,就由聯儲會憑空印鈔票來當交易對手(Counterparty),把無中生有的現金交到有流通性困難的金融組織手裏。

11年過去了,這次回購利率又突然大幅上漲,背後並沒有任何一家主要銀行有資不抵債的危險。但是流動性短缺的傳染性還是有的。如果沒人來管,那麽體質比較弱的金融組織過幾天就必須開始賤賣證券,然後真的會有銀行破產。於是聯儲會就重新啓動2008年的那個回購交易站,每天提供1000億美元的隔夜回購和600億的14天期契約,回購市場隨即平靜下來。

爲什麽沒人破產,現金也會短缺,這得要從短期和長期兩個不同角度來談;先説短期。

九月16日和17日,剛好美國財政部拍賣價值1130億美元的債券;換句話說,聯邦政府從金融界吸走了那個數額的現金。同時,第三季度即將告一段落,銀行必須公開九月30日晚上的財務報表;傳統上他們會盡力保留現金在手上,以便讓賬面更好看一些(Window-Dressing),所以自然就沒有意願到回購市場上提供貸款。

這兩件事加起來,大約是兩千億美元的現金從金融系統流失。由聯儲會可能已經貸出五千億(並不是每天的1600億都被完全認購,而且其中的1000億只是隔夜,第二天就償還了)還不能收手這個現象來看,很難說是否還有其他目前未知的因素。這是因爲除了下面要討論的長期現金飢渴,前面提起的流動性傳染機制,本身也有隱性的杠桿作用,而這個杠桿比例多大,聯儲會自己也還在積極摸索之中。

至於長期現金匱乏,那就得從前面提到的2008年故事接著説下去。美國財政部和聯儲會阻止了連鎖反應,暫時穩定局面之後,接下來就面對著資產價格大幅下降的問題,這使得還沒破產的銀行也覺得自己很窮,預備金不足,自然不想再放貸。然而金融危機刺破了泡沫,經濟嚴重蕭條,光是聯邦政府投錢進入基礎建設,還是遠遠不夠的,必須有資金讓公司投資和平民消費。於是聯儲會就開始了非常著名的量化寬鬆(Quantitative Easing,QE)。

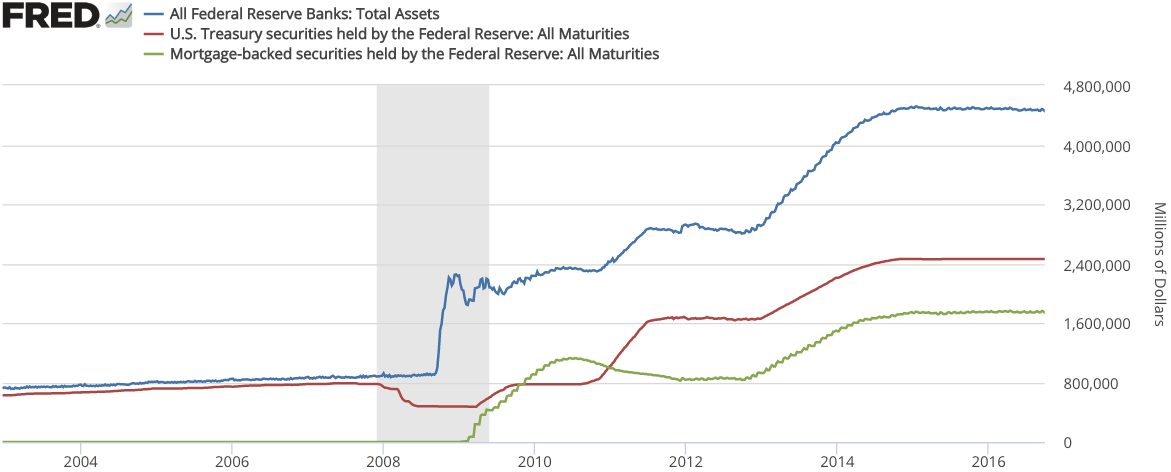

量化寬鬆和前面討論的回購交易相比,也同樣是憑空印鈔票來買那些債券,差別在於量化寬鬆買下的債券被長期囤積起來,所以效果是纍積性的。自2009年初開始,經過三輪的量化寬鬆,聯儲會一共新印了37000億美元,買下聯邦債券和MBS大約各半,再加上2008年既有的8000億,總共是45000億(參見下圖;這是當年美國GDP的27%,創下新的記錄,作爲對比,二戰最後一年聯儲會的賬目是GDP的20%)。

到了2017年年底,聯儲會怕這些額外的現金外放太久,會讓美國金融和經濟像吸毒一樣上癮,所以開始緊縮(Quantitative Tightening),至今不到兩年的時間,一共回收了大約1/5,亦即9000億。顯然單從現金流動性的角度來看,它還是開始得太晚、步調卻太快,美國的金融業承受不了這樣的失血,各大銀行早已普遍缺乏現金,所以整個美國金融體系才會爲了區區2000億(略高於GDP的1%)就休克了。

既然2008年的次貸並沒有重現,也沒有出現像Lehman那樣已經資不抵債的銀行,那麽是否到了新季度之後,美國的金融和經濟就能雨過天晴呢?我認爲答案是否定的。

在二戰之後,經濟周期原本大約是5-7年一個輪回,但是在冷戰結束之後,因爲美國一超獨大,得以肆意用金融和其他非生產手段(例如1994年墨西哥金融危機、1997年亞洲貨幣危機和前面討論的量化寬鬆,參見前文《美元的金融霸權》)在世界搜刮,使得景氣階段得以延長。與其同時,製造業向亞洲轉移,產業鏈全球化,使得世界市場經濟的規模翻倍,投資管道大幅增多,這些現象也都推遲投資報酬率下降和通貨膨脹率上升等以往的經濟衰退起因,所以周期成爲大約10年左右。

這其中以中國興起所引發的通貨緊縮效應最爲重要。中國製造史無前例地極度壓縮了工業產品的價格,連帶使得歐美日的工資也無法上漲,所以傳統意義上的通貨膨脹不再發生。歐美的產業空心化,使原本在景氣末期過度投資於生產工具(包括機械和人工)的現象,也轉變成金融資產的泡沫。1999-2000年是股市;2007-2008年是房地產和債市;現在經過創紀錄的11年景氣,美國的房地產價位還不算離譜,但是債市(這裏我指的是公司債中的Junk Bond,垃圾債券)和尤其股市又達到歷史性的高峰水平,一旦企業的盈利不再持續上升,泡沫就會開始爆破,這正是美國經濟當前的處境。

所以與其去研究2008年的金融危機,想知道未來兩年美國經濟動態的人,更應該參考2000年初的局勢。當然差別也是有的,亦即前面所提的聯儲會的債券賬目,在2000年只有不到7000億,現在卻是36000億。隨著經濟下行的壓力逐步增加,聯儲會應該會很快重啓量化寬鬆,接著打破45000億的現有記錄並不一定需要超過一年。

美元是國際儲備貨幣,所以聯儲會印鈔票是沒有邊際成本的,一放一收之間還可以引發其他國家的經濟危機,從而為美國金融機構創造極大的盈利機會。然而這次經濟衰退的時間點卻明顯打亂了聯儲會的節奏,在它原本還想要繼續緊縮銀根的時候,從經濟(企業盈利成長趨緩)、政治(Trump為連任而希望降息)和金融(這次的回購利率暴漲)三方面强迫聯儲會立刻轉向180°去做量化寬鬆。過去11年通過國際貿易和投資而散佈在全世界的美元現金,大部分還在海外,所以這一輪的收割是無法指望了,而且新的寬鬆貨幣政策對正處在經濟低迷狀態的世界經濟反而有些助益,尤其是像印度這樣高度依賴外來資金的國家。

聯儲會無法依最高效率的節奏運作,是美國經濟空洞化的慢性症狀之一。美元的金融霸權,固然一方面方便金融財閥在海外掠奪,另一方面使聯儲會在貨幣政策上擁有主動權,但是美元長期堅挺,非常不利出口;對外發債幾乎毫無實際代價和風險,又會鼓勵借貸消費。剛好在1980年之後,財閥全面掌權(參見前文《從Trump的支持率談起》),一個很自然的結果是企業把生產製造外包出去,以提高利潤,同時在金融上不斷創新,既方便民衆借貸以維持生活水準,又可以對他們做金融剝削。但是30多年下來,民脂民膏和國家元氣快被榨乾了,中產階級持續萎縮,就業率直綫下降,這套外包生產+借貸消費的辦法,終究不能無限繼續下去,這才導致Obama任内的美國經濟對量化寬鬆反應遲鈍,迫使聯儲會在金融危機9年之後才敢開始緊縮,從而引發了美國貨幣政策最近的反復。

長期來看,中、歐、俄都想要替換掉美元,而聯儲會賬目的無限增長最終只會使美元日圓化,也就會是一個助力。Trump一直希望美元貶值,然後貿易出現順差,其實最容易達到這些目的的辦法,就是讓美元放棄國際儲備貨幣的地位,只不過届時美國還會有經濟大蕭條和失去世界霸權這兩個副作用罷了。

【後註一】我在十月初的這篇文章以及《八方論壇》的節目上,對Repo Rate躥升現象做了總結,認爲遠因是美國財政部增發國債和美聯儲回收QE,以致金融界整體流動性(Liquidity)失血過多;近因則是經濟前景欠佳,大銀行判斷可能有泡沫爆破的危險,所以開始囤積現金,準備過冬。今天是2019年十二月8日,根據報導(參見《U.S. banks reluctance to lend cash may have caused repo shock: BIS》),Bank for International Settlements(BIS,世界各主要中央銀行交流溝通的集社組織)發表了一篇研究報告,其結論正是我兩個多月前所得到的。

【後註二】今天是2020年四月9日,美聯儲的印鈔救國行動又加碼了兩萬三千億美元,將投入地方政府債券(Municipal Bonds)和垃圾級的企業債券。這實現了我在留言欄預言(垃圾企業債券+股市)的前一半;美聯儲直接出手後一半,只是時間問題。

【後註三,2022/06/17】美國最常用的通脹數字是勞工部編纂的CPI,最新的2022年五月通脹同比達到8.6%,而1980年三月的歷史高峰是14.8%,似乎還有段距離。然而行内人都知道,CPI的算法分別在1983年和1990年代中期做過大改,以致21世紀的數字被嚴重低估。最努力向大衆傳播這個專業細節的,原本是一名叫John Williams的博主(參見他的博客《Shadow Government Statistics》;美國經濟學界不熱衷於向公衆解釋這些事實,當然是有意的瞞騙,方便政府做賬);他估計2022年的CPI和1980年相比,被低估了7%,換句話説,當前美國的通脹已達歷史新高。不過他沒有詳細解釋自己的計算過程和方法,也沒有發表學術論文,所以沒有經過Peer Review,我因此一直對這個7%的數字存疑,也就不在博客討論。

本周前財政部長兼前哈佛校長Larry Summers針對同一個議題發表了一篇新論文(參見《Comparing Past and Present Inflation》);給出低估量是4.5%(亦即用1983年的CPI算法來評估1980年中的通脹高峰,會給出10.3%,而不是14.8%),那麽當前美國的通脹雖然略低於42年前,但基本已達同一個級別。我覺得他的計算要清楚可信得多,然而論文似乎只專注在勞工部於1983年排除房產價格增值的那個決定,我不確定1990年代的改變是否被包含在内,所以也有可能John Williams的結論反而更精確。

不論如何,我們可以確認美國當前的通脹至少是很接近1979/1980的高峰,而那一波通脹是靠著Volcker將短期利率提升到20%、引發三年極大的經濟痛苦才壓到1983年的2.5%。如前所述,Summers論證那三年通脹實際只下降了(10.3%-2.5%)=7.8%,而且他在論文後半進一步分析,發現其中美聯儲收緊需求面的影響只占5%,其他部分來自供給面。拿新一輪危機來做對照,當前供給面問題的比重更高,所以即使Powell願意並且能夠將利率提升到20%,對通脹的壓低效應很可能低於5%,那麽如果美聯儲依舊以2%通脹為目標的話,除非供給面出現大幅改善,短期利率將必須調到遠高於20%的程度;這是Summers論文的核心總結。

26 条留言

美国的金融霸权当然不只是用于贸易结算,外汇储备等。正如王兄所说,另外一个重要用途就是收购海外优质资产(包括高科技技术及资源)。

制造金融危机之前,先在意识形态上鼓吹「自由经济」,意在让中毒(自由经济之毒)的国家放松管制(主要是外汇管制和费率管制等),然后就是两拨人上场,第一拨人,是金融炒家(利用外汇和汇率机制)洗劫中毒国家的外汇;第二拨人则在股市上动手,通常的情况下,外汇垮了,股市也会崩,这时候就是动用天量量化宽松得来的金融资本收购中毒国家的优质资产。韩国的汽车,电力,三星电子等上市公司的控制权,就是这样丢掉的。

说到这里可能大家就会明白了为什么华为(任正非)说什么都不上市了吧?美国的金融资本劫掠者无从下手,只能通过政府的强攻手段加以剿灭。

一個解決方法,是創造一個世界貨幣,例如中國一直鼓吹的IMF SDR(Special Drawing Rights)。當年德國加入歐元,就是同樣的思路。

出于讨论的考虑,我这边提供有几个counter-argument,想请教您的意见,不胜感激。

1. 为了避免经济衰退,特朗普会无所不用其极。因此如果经济继续下行,则很可能在贸易战上大幅软化立场(例如延迟10月15日和12月15日的新关税生效时间,甚至是达成迷你版本的协议),这应该能提供一定的上行动力。

2. 虽然美国的投资,房地产市场以及制造业在明显下行,但是美国的消费还是非常强。而且lending rates今年已经下来很多了,尤其是Households的债务水平是金融危机以来最低的,加上就业市场仍然很强(失业率只有3.7%, although the unemployment rate is a lagging indicator)。很难想象美国的消费会突然垮掉。

3. 虽然这一次回购利率大幅上升,但是对金融市场影响非常小。而且只有几笔交易发生在很高的回购利率(也就是说量volume并没有大增)。因此看起来这并不会引起系统性风险。

谢谢!

2. 這其實正是正文裏,那句“與其去研究2008年的金融危機...”的用意,亦即消費者固然不像2008年那樣負債纍纍,企業卻是被淹沒在垃圾債券之下。

3. 同樣的,這次回購利率暴漲,危險並不是2008年金融危機式的連鎖反應,而是銀行手頭現金不足,必須削減貸款量,這不但會使經濟衰退無法避免,事實上本身就可以是衰退的導火綫。

一年前,我忽然去討論印度的一個影子銀行破產的事,就是覺得它對印度經濟會有同樣的作用。現代社會,每天的新聞以百萬計,但是我每隔幾天才會寫一篇文章,其實已經是從無數沙礫中去挖出鑽石了,只不過偶爾沒有把方方面面的細節全部直白討論。你如果有時間再多讀幾次,我想還是可能會有繼續的收穫。

補充一點中國的高經濟成長率和貿易順差其實和高國內儲蓄率47%~50%導致的高投資率有關,而美國的高貿易赤字其實和國內投資佔GDP比例太低而導致儲蓄率和投資太低有關

因為GDP=C+I+G+(X-M)=國內生產毛額=消費+投資+政府支出+淨出口

那麼GDP - C消費- G政府支出=(X-M)淨出口+I國內投資

而總儲蓄S=貿易淨出口(X-M)+國內淨投資I 所以 貿易淨出口(X-M)=S-I

也就是總儲蓄S減去國內投資I就是貿易赤字

所以說淨出口可以從這個式子中推導出來,只不過美元是國際儲備貨幣價值被高估他就增加了國內消費,改變成依賴國外投資和向外國借債的方式表現出來,但是任何經濟成長都是投資造成的經濟成長不是消費造成的,而投資的資金來源最終是從國內儲蓄或是外國人的儲蓄而來,最終投資只是能來自節約消費增加儲蓄率, 把資金投於生產資料才會帶來經濟成長,而美元價值高估大量借債,美國太過依賴外國投資(外國人的儲蓄)美國國內儲蓄率低到只有13~15% ,造成貿易赤字

倒是經濟衰退後如何解決,讓我憂心。世界各國的情況我不清楚,但美國已經在經濟仍強時就已實施了一輪減稅,再減的空間和效果都會打折扣。Fed 已開始降利率,再降的空間也已壓縮。下一次的世界經濟緊縮,是什麼樣的情況,要如何結束?

不過的確,財政和貨幣供應都沒有多大刺激的空間,這是我在正文裏所説的“慢性症狀”。

中期的危險是把泡沐繼續吹大;這是爲什麽美聯儲原本不太願意降息的原因。但是未來總是有隨機因素的,説不定泡沫自己會消失(雖然機率很小很小);而現在不放水則有100%的機率會馬上有金融危機,那麽也就只好賭一把了。

長期的負面作用是美元的信用下降,可能失去國際儲備貨幣的地位。但是美國現在的政經體制,已經無力考慮長期的利害關係了。

今天看到了关于川普和美国企业债的一系列视频,我把里边的材料按照时间整理了一下(我不是专业人士,整理的时候可能有一些错误):

1.2008年金融危机后,美国企业的期权激励制度(必须把股价拉到一定高位后才能拿到奖励)鼓励美企高管们大规模借钱,用借来的钱买自家股票并注销股本,从而拉抬股价拿到奖励。经过若干年的积累,美国企业欠了相当大规模的企业债。

2.川普当选后,最开始的想法是通过降息和减税来拉抬经济,所以把联储会主席换上了自己人,没想到新上任的鲍威尔出于理性的自私(自己比川普能在位子上多干一年,他想获得建制派圈子的尊重而不是被看作川普的走狗)背叛了他,非但没有降息反倒加息,导致美国政府财政失衡。川普被逼得没有办法,只能开始胡搞,到处打贸易战讹钱(川普本人对中国没有那么强的敌意,想搞死中国的是deep state)。

3.2019年8月美国国会通过了一个法案,取消了未来两年内美国政府的债务上限。美国建制派同意这个法案的原因是安抚川普让他消停下来,不要满世界打贸易战消耗美国在世界上的威信(川普想对欧洲日本收汽车关税一直推迟的一个原因就是建制派在拼命扯后腿)。

4.美国政府在法案通过后,跑到资本市场大把借钱,结合耶伦和鲍威尔两位联储会主席的加息政策和亚洲储蓄者将美债里的部分资金投入到一带一路中这两个因素,导致资本市场借钱的成本迅速升高。

5.过去美企高管还企业债的手段是借新债还旧债,但因为现在借钱的成本很高,所以企业利润降低,业绩迅速下降。企业业绩不良,会反映到股市上。只要有一个明显的跌幅,美国老百姓就会意识到自己的钱变少了,开始降低消费,联动导致企业经营困难,经济进入恶性循环。

6.2020年7月会集中有一批企业债到期,大批企业都要集中去借钱还债。根据上述逻辑,此时美股会大幅下跌,大批美企会面临破产,川普必然无法连任。川普为了连任,只能逼迫美联储放水或是找别的接盘侠来把危机爆发时间往后推,推过大选就算过关。2019年年中,川普不知道用了什么手段让鲍威尔屈服了,看起来美联储会配合川普进行放水。

事实和视频中的内容有出入吗?另外企业债的泡沫破掉看起来是迟早的事,这件事对未来可能会有什么样的影响呢? 另外从视频里可以看出(当然这只是中国人民大学一个教授的一家之言),当初中国应对贸易战时可能是没有把川普和deep state之间的关系理顺,有些高估川普的权力,认为只要把川普哄好就能息事宁人,但最终事与愿违。

不過我要修正這裏的若干細節。現在美國貸款利率其實又接近了歷史性的低點;不但長期利率因爲大銀行看衰經濟所以低迷不振,短期利率也只有百分之一點多,還有美聯儲拿出几千億美元來針對性地放水。企業就算不走借貸這條路,股市的狂歡也打開了其他融資方法的大門(例如Preferred Shares,Convertible Bonds等等)。

我不知道今年七月企業債到期有多麽集中,不過如果真的造成融資瓶頸,美聯儲必然會再一波放水,輕鬆解決。金融的特性是表面上容易看到的一級效應,自然會吸引資本套利或央行補償,真正會引發麻煩的,是慢性問題由二級或三級效應引爆。這是需要實戰經驗才能領會到,所以也往往是學術界的盲點。

我看的视频链接如下:

1.一勺思想·翟东升:从美国经济泡沫看待特朗普大选(上) https://www.bilibili.com/video/av89705677/?spm_id_from=333.788.videocard.5

2.一勺思想·翟东升:从美国经济泡沫看特朗普大选(中)https://www.bilibili.com/video/av90401423/?spm_id_from=333.788.videocard.3

3.一勺思想·翟东升:从美国经济泡沫看特朗普大选(下)https://www.bilibili.com/video/av90898351?from=search&seid=18280686260113260933

4.一勺思想·翟东升:中美之间真正致命的战争 https://www.bilibili.com/video/av63403463/?spm_id_from=333.788.videocard.0

5.【一勺思想】日本欧洲:自己人,别开枪!美国:老子打的就是自己人! https://www.bilibili.com/video/av63112321?from=search&seid=11574743284460488236

我记得之前在博客里看到过美债和美股危机短期不会爆发的原因之一是美国现在消费还不错。现在美国处理疫情的应对措施并不理想,疫情发展状况不容乐观。最好的情况是季节变更给防疫工作助攻,让美国疫情快速被压下来。以川普的个性来说,一定会大肆吹嘘给自己揽功,丧事喜办成自己的政绩给自己拉选票。不好的情况是美国防疫工作变成长期工作甚至彻底失败任由疾病蔓延,这两种情况美国消费肯定会降下来,促成经济危机提前到来。

一个不争的事实是美国deep state早就想整死中国了,但是因为911事件和2008年经济危机导致美国无暇顾及中国,那么这次注定到来的经济危机会重复2008年的经济危机吗?我的意思是到时候不管谁上来,都得收拾美国国内的烂摊子,无暇顾及中国,中国只是受到波及,反倒获得了一个调整国内经济结构、提升经济质量的天赐良机。不过两次时空环境还是有一些区别,2008年的时候美国反中宣传还没完全开动起来,有一些民意上的回旋空间,这次不仅美国社会舆论发生了质变,同时还夹杂有疫情的影响。

我已經解釋過,2008年先倒閉的是金融機構,這次大銀行早早就置身事外,所以問題會集中在非金融企業,尤其是資本密集的產業,例如頁岩油氣。Putin和沙特決定不減產,最終的考慮就是要落井下石,一舉消滅美國的中小型頁岩油氣公司。

如同2008年後,美國一直到2014年才喘過氣來,這次美國至少也會經歷三四年無力外顧的階段;雖然輿論上已經完成仇中的全面動員,有心無力也是無法可施。例如法國在二戰前,不是看不出德國國力復蘇,但是國家客觀力量不足,政治主觀内鬥不止,也就不可能主動出擊,只能選擇戰略收縮和防禦。中方恢復元氣,也就是一年半載,届時可以安享幾年的冷和平,持續改變雙方的力量對比,直到美方知難而退爲止。

頁岩油氣在美國,主要是一些新興的中小型企業,並沒有傳統石油集團的政治能量。他們被追殺,説不定大公司還暗自歡喜,可以低價抄底。

我已經一再説過,和2008年相比,這次的差別在於大銀行沒有參與狂歡,所以不會有金融界的連鎖反應。爆炸的核心是企業債,中小銀行會因此而倒下一片,但是知名的國際銀行不會需要2008年級別的聯邦救援。但是我原本拿2000年的衰退來相比,這在新冠這個黑天鵝出現,又被Trump政權胡搞因人禍而擴大之後,必須稍作修正:震央仍然是股市和非金融企業,所以性質類別相似,但是程度會更嚴重許多。這是因爲美國的經濟和國力比20年前衰弱不少,而新冠不但會打擊經濟需求(Demand),而且會大幅遏制供給(Supply),甚至會影響社會穩定。

不過3萬億的CDS實在太多,這些銀行不太可能管理鬆懈到這樣的地步,所以這個報導可能有誤。

當時日本股市崩盤,一般人也以爲已經過度强勢的日元(在1985年的Plaza Accord,美國强迫日元升值,從250:1一年就升到120:1,正是日本經濟吹起泡沫的主因)會開始貶值,但是真正内行的人應該看出事實會剛好相反:正因爲日本的公司現金流開始出問題,他們必須賤賣海外資產,把錢匯回日本,所以後來日元不降反升,從1990年到1994年,匯率從130:1升到80:1,其後才慢慢貶值,上下振蕩到近年的120:1。

現在也是一樣的:一切其他資產都比美元現金的風險更大,再加上美元的地位比當年的日元還更強得多,不只是美國人,連其他國家的資本也會想要換成美元來“避險”,這樣一來,美元反而有很大的升值壓力。當然最終美國經濟空洞化、貨幣過度發行,這些利空的長期基礎因素會顯現出來,但是那必須等到一個替代美元的新國際儲備貨幣有能力接收百萬億級別的資本流動才會發生。

如果美元的地位被推翻了,那么谁有可能代替他的地位?欧元吗?还是说世界暂时进入一段没有国际货币的阶段

臨時 FIMA 回購操作 (FIMA Repo facility)美國本身這次本土型

的金融風暴是不是一個無底洞永遠填不完

還有我本身不是念金融的請問FIMA 回購操作這種金融工具

跟去年的回購利率(Repo Rate)本身有何不同

還有美國肺炎已有18萬病例狀況很嚴重 王博士多多注意身體健康

最近幾天,這些Repo窗口的訂購率遠低於100%,這其實並不奇怪:這次的危機,核心不在金融產業,大銀行基本沒有問題,影子銀行的總規模有限,美聯儲放水的流量增加太多太快,自然超出影子銀行的總需求。我已經多次解釋過,最大的毛病出在企業債和股市,所以美聯儲在未來幾周開始直接采購企業債券(目前只在一周前開始買一天期的周轉性企業債)和股票的機率是相當高的。

請避免使用一句一行的格式。

在美國財政方面,當舉債成本愈來愈高,加稅便成為不得已的選項。提高公司稅已在Biden和Yellen議程上,而Sanders和Warren也在上週提出富人財產稅的方案。雖然加稅是緩解美國社會貧富不均的方法,但我對真正執行下來的效果並不樂觀。先不說資本和富人會用其長年深透政治圈的影響力全力抵抗,即便他們被迫同意,在美國的制度下也有很多方法將成本轉嫁底層人民(比如說在民眾注意不到的方面和政府交換一些特許權,以便更能搜括民眾),結果是政府的稅收增加了,但底層人民的負擔也間接加大了。

這個現象體現出來,除了美聯儲從主動落為被動之外,另一個特徵是利率和匯率的脫鈎。如果你仔細去看這兩年至今4萬億的新美債是誰在認購,就會發現傳統的外國買家(亦即以中日爲首的中央銀行)基本沒有增購,人民銀行反而在慢慢減持,專業金融機構也頗爲小心,結果除了美聯儲之外,真正購買的大頭就只是零售和半零售(指沒有什麽技術和知識含量的金融載體,例如Mutual Fund和Pension Fund)投資人。如果美聯儲被迫在財政部還在狂抛債券的階段就提升利率,那麽不但匯率的反應會很有限,而且中產階級投資人要吃大虧,一旦債券利率飆升失控,聯邦政府的利息支出將以倍數成長,反而要敲響美元霸權的喪鐘。中國應該預做安排,和歐盟、德、法、歐元銀行等相關機構事先準備好協同預案,以便迅速出手保護中歐的共同利益。

至於美國國内加稅,你放心,有共和黨在,這麽重要的正事絕對幹不成。尤其是財政崩潰眼看著要發生在Biden任内,剛好是Trump把責任賴在民主黨頭上的天賜良機;早先我說過,Trump面臨幾十件州級和民事官司,只怕不再能夠自身出任公職,但如果有了世紀級別的財政危機,自然另當別論。

其次,先生在此篇文章與前文《談通貨膨脹》中說,中國製造商品壓低了歐美實體物價上漲。我觀察到近年來中國工資提升、對環境保護的重視、以及美中貿易戰等等,本應提升美國進口實物的價格,但產業鍊向東南亞與印度轉移,減緩此一趨勢。如今東南亞與印度疫情嚴重,疫苗施打率上升緩慢,請問是否會顯著增加製造業成本,進而影響美國物價?

最後,美國通膨導致以美元定價的國際糧食價格上漲,可能會在貧窮國家造成如2011年的動盪。中國自身糧食安全無虞,但是否應為此國際問題有所準備?如要進行國際援助,可到什麼程度?可否和先生前幾天在《如何破解當前歐美的宣傳攻勢》底下回覆去美元化的戰略操作搭配進行?

中方沒有理由再為美方壓低進口物價。反過來看,進口物價也不是美聯儲的頭號麻煩,當前真正最讓他們憂心的導火綫,其實是美國服務業的大重整:新冠不但導致暫時的歇業,也永遠地改變了消費習慣和上班常態,網上購物和遠程工作並不會因爲疫苗普及和店面重開而消失。這大幅延長了勞動力重置(Worker reallocation)的過程,以致出現了就業率低迷、而同時企業卻雇不到人的矛盾現象。這裏的危險在於後者會導致薪資上漲,而前者卻迫使美聯儲繼續放鬆銀根。

我個人認爲,美聯儲騎虎難下,早已把自己逼到墻角(Paint self into the corner),現在連國債市場原有的通脹估價職能都被洪水般的美元流量(Liquidity)所淹沒,卡在同一個極低利率的讀數上。這篇正文討論的2019年回購利率暴漲問題,現在剛好反過來,成爲銀行爭先恐後地搶購“反回購”(“Reverse Repo”,亦即用現金向美聯儲交換債券,最新的數字高達7000億美元),反映的正是金融系統裏現金充斥,而國債回報率又過低的窘態(至於爲什麽Reverse Repo的回報率居然會高於直接買國債,讀者別忘了,前者是美國國内金融機構的特權,後者卻是美國對外吸血的管道)。

美聯儲的難處是一方面已經印鈔過多,實體和虛擬經濟都無力繼續吸收,另一方面低就業率和Biden的巨幅赤字又預先排除了積極緊收銀根的選項,只好硬著頭皮持續放水,靠喊話來安撫群衆,同時指望爆雷後果由外部經濟體來承受。拿破侖曾説過(這裏采用常見的英文版,我確認過這合理地反映了他所説法文的原意):“Never interrupt your enemy when he is making a mistake.” 可惜2008年,中國不但打斷了美國的錯誤,而且進一步獻身擋子彈;這次至少應該設法置身事外,以自保為優先。當然更好的做法,是聯絡其他利益相關國家,將美元的破壞力盡可能局限到自己境外,這需要多國中央銀行的協作,可以從俄國做起。

是的。

I've come across an interesting perspective for the Ukraine situation, claiming that the US stands to benefit from small scale unrest near Europe, so that capital would flow out of European markets into US markets. Biden's supposed slip re: 'minor incursions' would then be an orchestrated signal under this reading.

But to my understanding, the main pressures on the the US economy now is precisely the abundance of liquidity, so wouldn't that be counter-productive? Or is it not an issue as long as the US govt isn't the one issuing the cash?

首先,Putin絕對沒有主動打烏克蘭的意圖,任何拿著《NYT》或《Washingtong Post》文章指指點點的人,必須先回答兩個基本疑問:1)打烏克蘭對俄國有什麽好處?2)即使你假設Putin是個衝動的蠢蛋來回答前一個問題,那麽爲什麽去年春天不打、夏天不打、秋天不打、現在隆冬期間反而升級衝突?並且還遲遲不真正出手,平白賦予美方做外交和軍事準備的時間?英美宣傳機構欺負自己國民智商低、容易忽悠,所以編出來的謊話漏洞百出也不成問題;旁觀者如果也接受那些明顯的胡扯,就太辜負父母賜給的腦子和師長辛勞的教誨了。

當然,這個事件即使忽略全球地緣戰略態勢的大局背景(亦即中國崛起、霸權交替),只看局部的互動,也是4方(俄、美、德、烏)博弈的問題,有相當的先天複雜性,所以光知道美英宣傳不靠譜並不保證正確認知會自動浮現(參考當前充斥大陸網絡的胡猜,更別提所謂智庫的分析)。還好博客這裏已經反復解釋過其中三者(俄、美、烏)的戰略考慮和決策習慣,先簡單為大家復習一下。

Putin對自己的戰略意圖和戰術運作一直很公開、直白,沒有什麽猜測的必要或懷疑的餘地:他的目標是短期内遏止北約東擴、長期則試圖收復若干被侵占的勢力範圍,而所選用的手段則是所謂的Strategy of Tension(這真的是俄方自己的用語),亦即既然美英靠製造事端來打擊對手,俄方在終於補好所有罩門之後,可以反過來維持或甚至提升衝突緊張的態勢,讓美方承受不住自己引發的麻煩。

美國的霸權伎倆我更是已經討論過幾百次,總結起來就是忽悠“盟友”當炮灰。這裏又分第一綫的軍事外交炮灰,和第二綫的經濟貿易炮灰:先讓前者挑起事端,然後見死不救,再鼓動後者去做傷人傷己的制裁,美國作爲“仲裁者”,可以從中多方揩油。體現在對俄方向,烏克蘭是前者,德國則是後者。這套伎倆固然無本萬利,但必須有一、二綫炮灰都配合才運作得起來;這一點正是理解這個事件脈絡的關鍵。

從前面的討論,可以看出美俄博弈的成敗,取決於德國的選擇。2014年Putin在烏克蘭失手,落入美國的陷阱,被迫出兵。當時Merkel受到外交和輿論的多重壓力,又兼被BND(德國聯邦情報局,那份報告後來被泄露出來)忽悠,說只要配合美國做全面經濟制裁,CIA會夥同俄國的Oligarchs發動政變推翻Putin,於是她咬著牙忍痛接受德國企業的巨額損失,結果卻是Putin的民意支持率衝破90%,權力更加穩固。到了2015年,她已經明白自己上當,於是特別訪問Moscow,和Putin進行了一場秘密會議(這裏所謂的“秘密”,指的是她下令摒棄所有德方的幕僚、助手和翻譯,獨自和俄方會談幾個小時,所以全世界都知道他們談了,卻誰也不確定談的是什麽),然後德俄之間隨即有了兩個公開的外交發展,一個是NordStream II上馬,另一個是Minsk協議,要求烏方容許東烏高度自治以換取和平。

其後的七年裏,Merkel一直是棄車保帥,不求取消對俄制裁,不圖貫徹Minsk協議,只求建成NordStream II。這裏我認爲是她人單勢孤,在美國全面滲透掌控德國政治、情報、宣傳體系的背景下,連和幕僚討論的餘裕都沒有,只能獨自默默地為解除這些桎梏做最間接隱性的努力(德國政治人物誠實討論戰略議題的空間,可以從昨天海軍總監只説了兩句客觀評估就被迫辭職看出來)。她的第一優先考慮,自然是預期美國會重施故技,利用烏克蘭挑起衝突,再次强迫德國去當經濟炮灰,而NordStream II是讓德方能置身事外的關鍵前提,只要有它作爲備用,德國的天然氣供應就不受東歐局勢制約,可以獨立選擇理性的外交政策。

所以烏克蘭之所以又在2021年發生衝突,並且一路拖延惡化到2022年,是烏、美玩弄敲詐的老把戲,卻沒有想到俄、德都已做好準備,願意奉陪的結果。上周我上《八方論壇》討論這件事的時候,還不能確定Scholz是否有足夠的智慧延續Merkel的策略,過去幾天的一系列新聞,徹底解除了我的疑慮。例如昨天Blinken和俄方會面,居然是空手到,拿不出承諾的Counter-Proposal,只能要求延展日期;這裏的幕後機制,是美方原本對Scholz做了三點要求:1)譴責俄國侵略;2)軍援烏克蘭;3)公開承諾將發動新制裁;結果被德國全部否決。雖然博客讀者應該看得出,Scholz若是同意了,反而等同為Zelensky開一張空白支票,導致戰爭必然發生,但在當代歐美的民選體制下,出現有基本常識的領導人,依舊算是一個驚喜,畢竟不但日本和澳洲做不到,連Biden政權原本都自信滿滿,沒有意料到德方會有自保的舉動。

雖然整個事件在2021年3月的起端,以及冬天的情勢惡化,都是Zelensky爲了國内政治需要而主動挑起,以爭取烏克蘭民意支持,順便對歐盟進行訛詐,上面的回答卻省略了這一點,這是因爲上個月我才詳細討論過,所以讀者應該自行復習,參見《歐盟内部的無色革命》一文下的留言討論。

Biden並沒有參與挑起和升級衝突的決策鏈,因爲沒有必要,整個體系原本就到處鼓勵類似烏克蘭的挑釁舉動,從國務院到CIA,專業負責搞顛覆的中低級官員數以千計,其中總有一些不是純粹吃閑飯的;Zelensky在自己國内調動軍隊,在美國沒有明令禁止的前提下,也不必事先報備。

MI6也是如此,對Kazakhstan的Alyazov做工作是已被確認的事,但這指的是平常的聯係、協作、信息交換和互相利用,這次政變連Alyazov事先通知了MI6的跡象都還沒有,在事實證據為零的前提下,自動假設後者參與謀劃,不是理性知識分子所當爲。

Thank you very much for the dissection of the parties' strategic intentions. I've noticed that your opinion of Merkel seemed to have risen over the past few years (I think you used to consider her a poll-abiding puppet who coasted on her predecessor's bold reforms). Is that based on revelations that show the immense US pressure on German political rhetoric (e.g., the Navy chief's resignation)?In this case, since Scholz didn't fold to US/Ukrainian pressure, is it safe to say that the US/Ukraine/EU (liberal demagogues) being forced to make real concessions to Russia becomes a high-probability event? Of course the former (and thus mainstream media) would then try to paint it as a victory one way or the other.

烏克蘭要打起來,原本只有兩個脚本:1)美國教唆支持Zelensky;2)Zelensky自行貿動。Scholz的表態只消除了前者的可能,後者必須Biden主動明確嚴禁才可能阻止。當前的局勢,已經足以讓理性的美國決策者下禁令,問題在於Biden和Blinken都不是理性決策者,所以Zelensky開戰可能性雖然不大,依然不是零。

https://www.bloomberg.com/news/articles/2022-05-23/fed-s-reverse-repo-facility-exceeds-2-trillion-for-first-time

这里有2个问题:

1.既然逆回购市场是机构把现金给FED换取债券,收益是利率部分;这和Excess Reserve把现金存回FED吃利息,原理似乎是一致的,细节上是否有什么区别?

2.Excess Reserve从12月到现在下降了5500亿,这和逆回购市场从12月至今多出来的6000亿是否有一定的对应关系?

至於爲什麽Reverse Repo的利率稍低,反而更受歡迎,這是因爲Excess Reserves是大銀行才有的特權,而現在這些現金主要來自影子銀行界,Reverse Repo是他們的最優解。

Excess Reserves的利率在五月4日之前是0.4%,遠低於其他管道,所以總量下降是正常的。Excess Reserves的利率調整,必須由FOMC開會通過;Reverse Repo則是NY Fed一家説了算,所以後者要靈活很多。

剛剛有朋友私下通信來做進一步討論,把我的意見在此也和大家分享:

1)對若干初創企業存款戶會造成困難,但嚴重程度要視財政部如何善後,而且對美國經濟體系整體來説,初創企業原本就是可以隨時倒閉的高風險行業。換句話説,SVB破產的真正影響,在於風投業,而不是金融體系。

2)至於富國銀行(Wells Fargo)也出現擠兌現象,以及美國銀行(BOA)股票大跌,過去幾天紐約證券商的確正在風聲鶴唳,一些基金急著脫身,另外有一些想做空趁機牟利。不過美式金融體系原本就是高度不穩定的,謠言橫飛的實際影響,主要看財政部和美聯儲出手的早晚和强弱。目前的大銀行(含富國銀行)財務狀況,純粹只是Liquidity、而不是Solvency 的問題 ,Yellen和Powell無需總統和國會授權,就可以簡單解決,他們必須是異常的蠢才會放手不顧、任其惡化,所以我預期富國的最糟糕脚本是美聯儲注入資金,不會到破產的地步。

3)對金融的真正負面效應,在於逼迫美聯儲提早結束QT;不過考慮到民間美元現金的存量仍在高位,地區性銀行倒閉的作用有限,而且引發的通脹惡化問題是慢性的,必須等待其他更嚴重的黑天鵝和灰犀牛事件(例如金磚貨幣)做出打擊,才會有顛覆性的連鎖反應危險。

中國崛起對人類社會的歷史意義之一,正在於使得當代已經完成統一、達到史無前例高度和深度的殖民帝國體系無法再盡情做這種搜刮,先是被迫壓榨自家未來世代(例如舉債來維持消費和福利水平;這最早始於冷戰後期,被蘇聯集團的競爭壓力所逼,冷戰結束後,逐步由中國接手),然後開始掠奪帝國周邊(亦即“盟友”)來維護核心,最終連核心的中堅成分(亦即中產階級)也必須榨乾:這正是Trump試圖複製日本劫貧濟富政策(以高通脹、低利息引發隱性財富轉移,一方面消弭債務,另一方面圖利金融財閥)的真意,也是三年多前易綱犧牲中國經貿和戰略利益來求緩和的帝國困境。