【美國】富豪口袋裡的國家

2014-12-16 05:15:00

原文网址:https://blog.udn.com/MengyuanWang/108908682

1929年的金融危機雖然因為當時的經濟學理論太原始(凱因斯還沒有成大名),而且聯儲會(Federal Reserve Board)主席Roy Young和Eugene Meyer沒有柏南克(Ben Bernanke,參見前文《美元的金融霸權》)的水平,以致政策反應失當,把經濟大衰退惡化成大蕭條,但是長期來看,美國民意因此集體向左轉,在1932年終結了共和黨多年來主宰白宮的局面,選出了二十世紀全人類的頭號梟雄小羅斯福為總統,不但在四任任期之內就確立了美國的全球霸業,讓歐洲列強永世不能翻身(詳見前文《美國的歐洲戰略史》) ,而且在國內大幅擴張聯邦政府的組織和功能(即所謂的“New Deal”,“新政”),強力地抑制了富豪資本家對美國經濟和社會的控制,為美國在1940、1950和1960年代的全盛時期墊下了堅實的基礎。

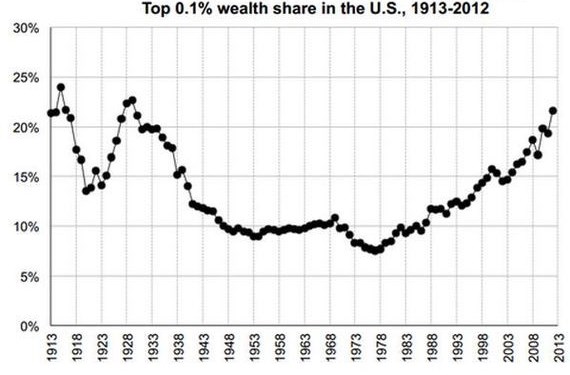

這是美國最豐富的千分之一人口所佔的總財富比率。大規模的全面戰爭,尤其是像一場大戰和二次大戰這様全民徵兵的事件,有助於打破富豪階級對財富的壟斷。這是因為軍方接管工業資產,利上滾利的過程被打斷,而且富家子弟服役期間也沒有閒情來擴展自己家族的商業帝國。不過如果沒有政策上的積極管制,資本家族在戰後七、八年內就可以恢復原有的獨佔局面,如圖中曲線在1920年觸底後,到1928年就回返舊有的峰值。而羅斯福的新政起於1933年,後來雖然有四年受益於二戰,但他仍能長期確保均富的局面。圖中的曲線值在10%左右停留了30年之久,在1960年代末期詹森總統的「Great Society」(「大社會」)福利政策之後,甚至降到8%以下。

1970年代開始的富豪大反撲,是美國政治、經濟和社會上全面退化的樞鈕。上圖富豪所佔的財富比率直線增加,只是表面的第一層結果。挖深下去,我們可以發現它的原因是「新政」和「大社會」從雷根任期開始被逐步轉返(Rolled Back),後來連民主黨總統任期內,這過程也一直持續下去,這種政策方向的改變就是第二層現象。再挖下去,原因則是植根於貪腐的合法公開化和遊說工業的建立,使政策的主控權被富豪階級牢牢地握在手裡,這是第三層現象,也是連民主黨總統都追求「自由化」的根源。但是美國的民主制度是有經常性選舉的,其眾議院兩年一次的選舉週期之短,是全球罕見的,富豪掌控政權剝削中產階級,雖說有技術上的原因(如我在前文《從期中選舉看美國民主》解釋過的Gerrymandering),選民怎麼能長期容許這様公開大規模的胡搞亂搞呢?這就靠美國人最擅長的宣傳戰了,只是忽悠的砲口是轉而對內,所以宣傳戰是第四層的邏輯原因。而我在前文《美式經濟學是騙人把戲的另一個表徵》所提到智庫和經濟學界,還只是美國忽悠工業上游的一部分。先進的娛樂產業,如電影、電視和電動遊戲則是在側翼麻痺群眾的輔助工具。真正最重要的主體還是在於大眾新聞傳媒。而今日的美國大眾新聞傳媒,有超過90%是掌控在六家跨國公司的手中(30年前,要一直算到第50家公司才有90%的市場份額。這6家公司是GE,Fox ,Disney,Viacom,Time-Warner和CBS),這六家公司雖然政黨傾向各有不同,為富豪階級的利益服務卻是槍口一致、義無反顧的。結果就是美國公民多數迷信“自由經濟”,對政府極度不信任,認同了雷根“Government is the problem!” 的謬論;但是如果多數選民已經相信所有的政府都是壞的,那怎麼有可能選出好的政府呢?而沒有了強力而且獨立於資本家的政府,那要到哪裡去找制衡富豪階級霸權的力量呢?

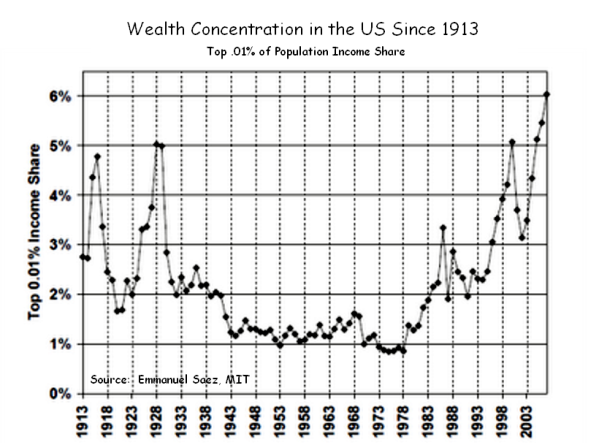

如果你從前一張圖覺得美國貧富不均只是回到一百年前的水平,請看看最富的萬分之一人口所佔的財富比例。在2005年就已經創下歷史新高,到現在早已深入現代工業國家從未見過的地步。

四天前,美國國會又面臨了拿不出預算,使聯邦政府頻臨終關懷的窘境。在最後一晚,他們勉強通過了一個緊急預算,把問題推到明年。不過大多數人沒有註意到,夾帶在預算法案中,有一個小小的條款;它廢除了2010年Dodd-Frank法案的核心要求。什麼是Dodd-Frank法案呢?在2008年金融危機後,美國政府投入了數千億美元來拯救所有已實質破產的主要銀行。當初捅出這個大漏子來的大銀行們,沒有一個高階主管被關起來。最糟糕的幾位總裁被強迫退休,不過平均的退休金大約是每人兩億美元。財務狀況較好的,如高盛和摩根大通,它們的總裁繼續當到現在。歐巴馬政府唯一亡羊補牢的措施,就是Dodd-Frank法案。但金融界的遊說能力太強了,以致Dodd-Frank法案比起大蕭條後亡羊補牢的1933年Glass-Steagall 法案(從1929年拖了四年,才等到小羅斯福上任主導通過;後來在克林頓和小布希任期被逐步廢除,直接導致2008年的新危機),有如一個嬰兒和世界健美先生的對比:兩個都是人模人様,可是實際上的能力完全不是一回事。 Dodd-Frank法案雖有幾千頁,其實只有一個改革有真正的意義,就是所謂的Volcker Rule。這個條款要求銀行在炒作市場的時候,必須用自己的銭,而不是客戶給他們的存款。所以如果他們再搞到頻臨破產,至少聯邦政府在考慮是否用納稅人的銭幫他們買單的時候,不須要擔心無辜的客戶。 (一般的零售銀行對私人存款戶自動有聯邦的FDIC保険,不過FDIC有很多限制:1)每戶上限是十萬美元,2)FDIC自己也有破產的可能,3)FDIC只保零售銀行的Savings Account,投資銀行的那些動輒十億、百億的帳戶是完全沒有正式保障的,雖然歷史上聯邦政府一向還是買了單。 )

說了這麼多,希望讀者還看得下去。不過金融這種虛擬的東西,天生就是複雜。我用一兩個段落來解釋這件事,已經是人力的極限了。好吧,言歸正傳,那美國國會搞了什麼把戲呢?他把Dodd-Frank法案裡的Section 716廢除了,Section 716是Volcker Rule裡針對SWAP(掉期交易)的條款。而SWAP呢,則是金融衍生工具(Financial Derivatives)裡最重要、最基本、最常用、也是最邪惡的一種。只要透過SWAP,其他的生意都可以做到帳外,所以只要去掉Section 716,所有的金融產品從股票、債捲到房地產,銀行都可以用客戶的銭來玩,使整個Dodd-Frank法案形同虛設。也就是如果Volcker Rule是Dodd-Frank法案的心臟,那麼Section 716就是Volcker Rule的冠狀動脈,結果共和黨議員就這様子把它一刀割斷了,而且廢除Section 716的新條款是花旗銀行幫他們代筆寫的,由摩根大通的總裁親自打電話給議員們催票(請參閱這篇華盛頓郵報的文章:http://www.washingtonpost.com/blogs/wonkblog/wp/2014/12/11/the-item-that-is-blowing-up-the-budget-deal/;華盛頓郵報是亜馬遜老闆Jeff Bezos的私人玩物,不受六大傳媒集團控制)。歐巴馬居然也支持這個新條款;不過老實說,如果他指望和克林頓一様,在退休以後每週都有大公司花25萬美元請他演講,那麼就不能得罪大公司背後的資本家們。

這様赤裸裸地強暴公共利益,就是現代美國自由民主政治的常態。美國所謂的自由,包羅萬象,就是不包括金銭財富上的自由,結果只是變成讓富豪不受政府制衡的藉口。所謂的民主權利,也包羅萬象,就是不包括民眾拒瑤謊言的權利,結果只是變成既得利益團體阻止改革的手段。這様的自由民主,在歷史洪流下被淹沒淘汰,只是時間的問題;而我個人只能希望能拖到小孩在這裡過完好好的一輩子。可笑全球無數的民主鬥士們,受了美國宣傳戰的蠱惑,還在作他們的自由民主迷夢。蠢蛋們要想自殺當然是他們自己的事,但是透過街頭鬥爭(如烏克蘭、香港和台灣)或選舉變法(如台灣)以強加他們愚蠢的教條在整個社會上,那就是對自己同胞的無情大屠殺(參見前文《政府的第一要務》)。有良心的人是不該置身事外的。

【後註一;2015/05/18】今天看到觀察者網訪問美國人Tyler Cowen。他是《Great Stagnation》《大停滯》的作者。他發現美國在1970年代之後,社會發展基本上陷入停滯狀態。不過他想像出來的解釋十分可笑,說是一方面簡單的進步(Low-Hanging Fruits)都做完了,另一方面科技發展進入高原期(他不知道電腦和手機嗎?!);當然真正的原因是財閥的掌權,請參考我寫的《大停滯》。

【後註二,2024/10/17】早在2005年,颶風Katrina登陸New Orleans留下滿地瘡痍,就有不少人質疑美國的政府治理和底層社會完全不像先進國家,甚至比不上部分第三世界。其後類似案例越來越多、越來越明顯、越來越全面,這裏是又一條少有人知的佐證(參見《The plasma trade is becoming ever-more hypocritical》):美國每年出口370億美元的血漿產品,對應著出口總額的1.8%,從而占有全世界血漿市場的70%,原因是美國法律不限制企業買血,而賣血一次40美元的價格對衆多低收入民衆有著極大的吸引力。”血汗工廠“用來譏笑中國是誇大其詞,畢竟實際是汗、極少有血,用在美國才是名副其實。

2 条留言

"只要通过SWAP,其他的生意都可以做到帐外,"

杰米·戴蒙亲自怂恿着要通过支出法案中的衍生性金融商品条例

华盛顿邮报 2014年十二月11日 Steven Mufson 及 Tom Hamburger 撰

奥巴马总统和其党团成员间在周四所爆发的严厉衝突主要是关于一份具1600页的政

府融资法案中的关键条文:可否允许银行以纳税人的钱进行风险性的投资?对很多

国会山庄的民主党而言那是一个可恶的想法。有些人震惊于白宫竟会放任而无作任

何修正地支持这一法案,因为它将抹去 2010 年多德-弗兰克( Dodd-Frank) 金融改革立

法中的重要条款,乃是奥巴马所签署通过的成就之一。也许更令民主党人愤怒的,

助手们说,是法案中的用语显然是直接来自全国最大几间银行的说客的文笔。熟悉

这项工作的人士认为,该条款对那些公司的利润如此重要,以致于摩根大通的首席

执行长杰米·戴蒙(Jamie Dimon)亲自致电每一个立法人员敦促他们投赞成票。白宫

在诉求民主党支持这一法案时解释说,这会获得一些回报:它能避开其它会削弱

「多德-弗兰克华尔街改革暨消费者保护法」修正案,而保护消费者金融保护局免受

共和党人的攻击,并使「证券交易委员会」和「商品期货交易委员会」的资金赚得

两位数字的增长。白宫发言人乔许·厄尼思特( Josh Earnest) 说:「总统很高兴。」

厄尼思特谓,民主党人对这叙述感到不安「该综合法案中的这一特定条款将会削弱

掉『华尔街改革法』中的一项规定,总统不支持该一条款,但整体考量来说,总统

认为这个妥协方案值得他支持。」但「这一条款」并非仅仅是普通的规定,它直指

多德-弗兰克改革法的核心,因为它将允许大银行利用联邦政府保证的基金,亦即

纳税人的钱,直接进行投机活动。综合拨款法案将通过撤销「华尔街改革暨消费者

保护法」的规定,而那规定在于命令银行把最具风险的活动(如违约互换,大宗交

易商品的贸易和衍生性商品的买卖)转移到新实体去,以便「联邦存款保险公司」

可保证存款户不致有危险。眾院少数派领袖南希·佩洛西(Nancy Pelosi)指出,该项目

就是她会投票反对自己的总统所支持的法案的主要原因。她说道:「我所说的是:

纳税人不应承担风险,」她表示这修正案是「 回到老样的共和党公式:将收益行私

有化,将风险行国有化,若你成功了,则掉进你的口袋,若你失败了,则由纳税人

支付买单,这是不对的。」不仅是自由的国会民主党人对议案的变革表示强烈反对,

一位前奥巴马高级财政官员说,「这真是太可耻了,」他为维护业务关系要求匿名

发言。 「这是危机的震央,这就是导致 AIG 下跌、导致雷曼兄弟(Lehman Brothers)

垮台的核心。」

全国最大间的各行库,由花旗集团(Citigroup)、摩根大通(J.P. Morgan)和美国银行所带

领的银行团 - 正在游说变更多德-弗兰克(Dodd Frank)(华尔街改革暨消费者保护法)

法案,该法案曾允许他们有数年的调整期。代表银行的贸易协会,金融服务圆桌议

会(Financial Services Roundtable) 以及美国银行家协会(Amrican Bankers Association) 亦都

强调,区域性银行亦支持此一变革。银行长期以来一直争论说,多德弗兰克的条款

将限制其向客户提供信贷的能力,并且设立独立的实体从事衍生性商品和大宗货品

交易是不实际的。 ABA的高级游说者,国会关系和政治事务执行副总裁詹姆斯·巴伦

廷(James Ballentine)在一封电子邮件的声明中表示,要求银行将一些掉期交易转到

独立分支机构进行的做法「使得从家庭农场到能源公司一系列產业的营业,在因应

货品价格变动而作对冲操作时,无法进行採购。」

但是,前国际货币基金组织首席经济学家亦是麻省理工斯隆管理学院的教授西蒙·约

翰逊(Simon Johnson)表示,法规上的改变亦会增大各大银行的利润,这是为何他们如

此用力施压欲令其通过。约翰逊说:「这是因为有很大把的金钱岌岌可危,」他表

示:「他们希望能够承接巨大的风险让他们获得嬴的一面,但纳税人则必须承担可

能发生输的一面。」约翰逊说,多德·弗兰克修正案只影响了一小部分衍生性商品。

「我不愿指一说十来危言耸听,」他说道。但他补充表示「从长远来看,这可能会

变得非常巨大。」

制作这种话语的声势已行之有年。这种现象最早是出现在2013年要求放宽规则的

「房屋法案」,其中有部分的用语是来自主要银行团所撰写及编辑而被嵌入法案

中。花旗拒绝评论其说客们在制定立法时扮演的角色,其开始是被「纽约时报」

所报导的一封电子交流邮件中所披露。然而,在 2013年有一篇由银行全球公共事

务负责人撰写的博客文中却提到,欲修改多德-弗兰克法案这部分条款的努力是

「在產业与国会之间如何齐心协力寻求共同点的一个绝佳范例。」

自来银行的游说团体在华盛顿就具有强大的势力。可藉修改法规而获利的银行团

们 --- 花旗集团和摩根大通 ---- 是周旋于华府最具影响力的企业,比如说,根据响

应政治中心(Center for Responsive Politics)所整合的数据显示,这两家公司近年来每

年都花费超过500万美元进行游说,他们都位列前 90名游说支出的公司。此外,

摩根大通于2012年给联邦候选人与政党的捐助超过了500万美元,而花旗集团在上

一届的选举中捐助了 260 万美元。两家公司与国会山和白宫之间都有极密切的联

繫。例如,花旗的说客团就包括了前眾议员鲍勃·利文斯顿(Bob Livingston)和前参议

员约翰·布雷克(John Breaux)和特伦特·洛特(Trent Lott)。

前眾院金融事务委员会(House Financial Services Committe)主席巴尼·弗兰克(Barney

Frank)周三也呼吁他的前同事们驳回这项综合拨款法案。他指称那被嵌入法案的

修正条款是「一个实质上的错误,糟糕地违背了这个复杂又重要的题旨所须遵循

的程序,同时创下一个可怕的先例,为进一步攻击我们为了稳定金融所作的防卫

提供了路线图。」弗兰克补充道,「讽刺的是,那就像一个不相关的附加小条文

被毫无异议地放进一个庞大的法案中,而使该法案瘫痪原本的功能,对于那些极

可能会造成灾难的衍生性商品交易无法约束管制、亦无法追究责任。」他说,人

们对于衍生性商品的最佳规范方式可能会有不同的意见,但要达到最佳规范的方

法绝不是「在跛脚国会最后的日期中,在无听证会、无重修订时机、无公开辨论

的情况下,把非相关的修正条款安插到庞大的法案内。」